Pour être un bon investisseur, il est important d’avoir confiance et donc de comprendre ce dans quoi on investi.

Aujourd’hui, un moyen commun d’investir est de passer par des ETF répliquant des indices, qui ont pour rôle de représenter les actions à l’échelle mondiale.

C’est une méthode simple, mais nous pouvons nous demander :

- Qui est le meilleur fournisseur d’indices ?

- Est-ce que les indices ont tous la même performance ?

- Quelles proportions du monde sont représentées dans chaque indices ?

Nous allons découvrir qui sont les principaux acteurs de ces indices globaux et comment ils fonctionnent

Nous prendrons en compte les indices qui représente les petites, moyennes et grandes capitalisations boursières des pays développés et émergents de trois fournisseurs d’indices : MSCI, FTSE et S&P.

Vous verrez le fournisseur Solantis dans un tableau, mais il est difficile de le comparer à ses confrères, car la documentation n’affiche pas la performance annualisée au-delà de l’année, il n’y a pas le détail des capitalisations (max, min, moy, …) et les documents ne datent pas du 31 juillet 2024 contrairement aux autres.

Comment les indices répliquent le marché ?

Les fournisseurs d’indices ont chacun leurs méthodologies et on retrouve plusieurs critères communs :

- la classification des pays, pour correspondre à des définitions des marchés développés et émergents, voire des marchés dit « frontier »,

- la classification des secteurs, suivant le GICS (Global Industry Classification Standard), sauf FTSE qui utilise le ICB (Industry Classification Benchmark),

- la taille d’entreprise, afin de représenter les grandes, moyennes, petites, et dans certains cas, micro capitalisations.

- la liquidité, donc l’action doit avoir un volume d’échanges suffisant,

- le flottant, c’est-à-dire le pourcentage d’actions librement négociables sur le marché.

Tous ces indices sont pondérés par la capitalisation boursière ajustée au flottant, ce qui signifie que la pondération de chaque entreprise dans l’indice est proportionnelle à la valeur de marché de ses actions disponibles pour les investisseurs. Les actions détenues par des initiés, des gouvernements ou d’autres entités stratégiques qui ne sont pas disponibles pour les investisseurs indépendants sont exclues du calcul.

Les indices sont révisés régulièrement pour ajuster les pondérations, inclure de nouvelles entreprises qui remplissent les critères, et exclure celles qui ne les remplissent plus.

Chacun des indices a une version « Total Return » qui inclut les dividendes réinvestis dans le calcul de la performance de l’indice. Hormis FTSE, les acteurs proposent des versions « Net Return » qui tiennent compte des taxes sur les dividendes.

Comment sont calculés les indices ?

On calcule la valeur totale (capitalisation boursière) de toutes les actions dans l’indice, donc pour chaque action, on multiplie le nombre d’actions par son prix et :

- on fait la somme de toutes les action,

- on compare cette valeur totale à celle de la veille pour obtenir la variation en pourcentage,

- et on applique cette variation au niveau de l’indice de la veille pour obtenir le nouveau niveau.

Le tout est convertit en une seule devise en appliquant le taux de change (souvent en USD).

Des ajustements de prix peuvent être réalisés afin de prendre en compte les événements comme les dividendes qui sont réinvestis ou les fractionnements d’actions.

Comparaison des indices (MSCI, FTSE et S&P)

Nous avons un total de 17 indices afin de représenter :

- Les petites, moyennes et grandes capitalisations des pays développés et émergents,

- Les moyennes et grandes capitalisations des pays développés et émergents,

- Les petites, moyennes et grandes capitalisations des pays développés,

- Les moyennes et grandes capitalisations des pays développés.

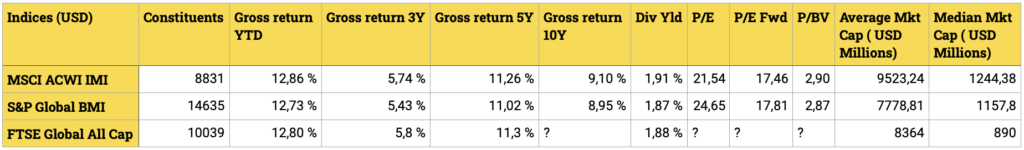

Indices globaux – all market, all cap

Information du 31 juillet 2024.

Pour représenter 99% du marché, nous avons :

- MSCI ACWI IMI,

- S&P Global BMI,

- FTSE Global All Cap.

Performance

Dommage pour FTSE, car il manque le gross return 10Y et les ratios de valorisation.

On note un gros écart du nombre de composant pris en compte entre MSCI et ses confrères (5804 de différence avec S&P !).

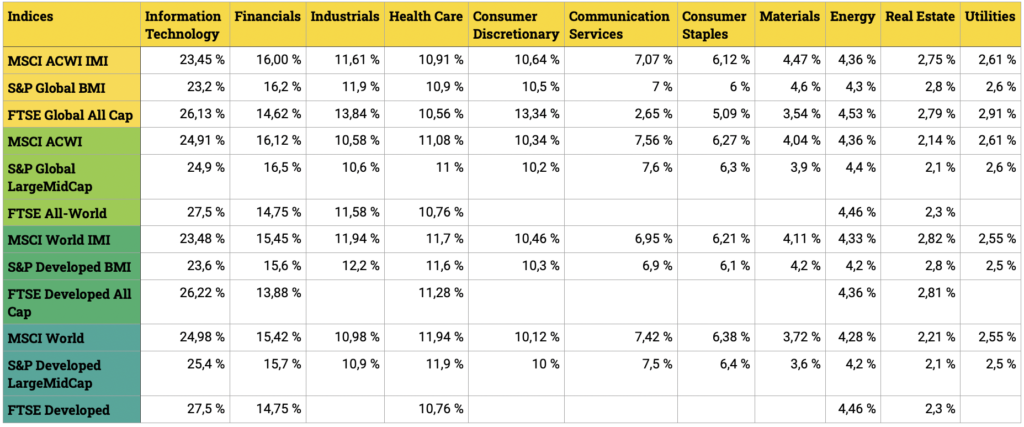

Secteurs

Attention, car FTSE n’utilise pas le même système de classification que MSCI et S&P.

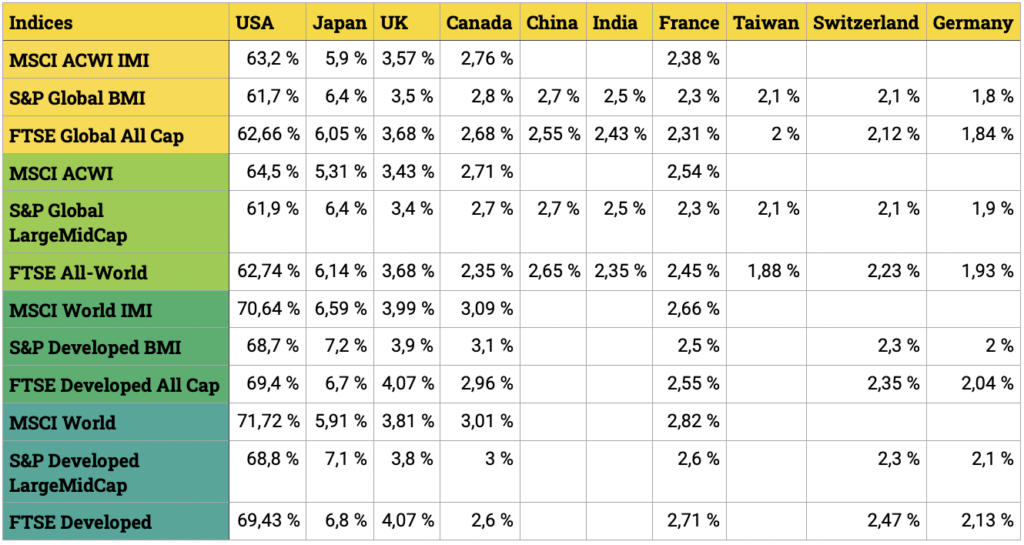

Pays

Dommage que MSCI ne donne pas le détail de tous les pays sur sa documentation.

Liste des pays couverts

Afrique du Sud, Allemagne, Arabie Saoudite, Australie, Autriche, Belgique, Brésil, Canada, Chili, Chine, Colombie, Corée du Sud, Danemark, Égypte, Émirats arabes unis, Espagne, États-Unis, Finlande, France, Grèce, Hong Kong, Hongrie, Inde, Indonésie, Irlande, Islande, Israël, Italie, Japon, Koweït, Malaisie, Mexique, Norvège, Nouvelle-Zélande, Pays-Bas, Pakistan, Pérou, Philippines, Pologne, Portugal, Qatar, République tchèque, Royaume-Uni, Singapour, Suède, Suisse, Taïwan, Thaïlande, Turquie

Indices globaux – all market, no small cap

Information du 31 juillet 2024.

Cette fois, les petites capitalisations sont exclus et nous avons :

- MSCI ACWI,

- S&P Global LargeMidCap,

- FTSE All-World.

Performance

Les performances sont similaire et il y a un gros écart dans les tailles de capitalisation moyenne entre MSCI/S&P et FTSE.

Secteurs

Attention, car FTSE n’utilise pas le même système de classification que MSCI et S&P, donc les cases n’ont pas toute pu être remplis.

Pays

On remarque un écart entre MSCI et S&P, notamment au niveau des USA.

Liste des pays couverts

Afrique du Sud, Allemagne, Arabie Saoudite, Australie, Autriche, Belgique, Brésil, Canada, Chili, Chine, Colombie, Corée du Sud, Danemark, Égypte, Émirats arabes unis, Espagne, États-Unis, Finlande, France, Grèce, Hong Kong, Hongrie, Inde, Indonésie, Irlande, Islande, Israël, Italie, Japon, Koweït, Malaisie, Mexique, Norvège, Nouvelle-Zélande, Pays-Bas, Pakistan, Pérou, Philippines, Pologne, Portugal, Qatar, République tchèque, Royaume-Uni, Singapour, Suède, Suisse, Taïwan, Thaïlande, Turquie

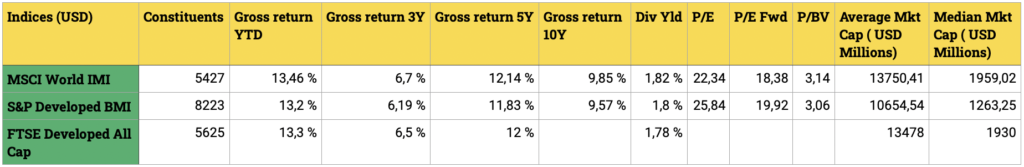

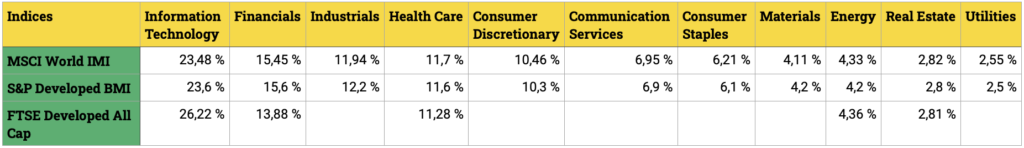

Indices marchés développés – all cap, no emerging

Information du 31 juillet 2024.

Cette fois, les marchés émergeant sont exclus et nous avons :

- MSCI World IMI,

- S&P Developed BMI,

- FTSE Developed All Cap.

Performance

S&P a toujours plus de composants que les autres.

Secteurs

Attention, car FTSE n’utilise pas le même système de classification que MSCI et S&P, donc les cases n’ont pas toute pu être remplis.

Pays

MSCI indique suivre 23 pays, alors que S&P et FTSE suivent 25 pays.

MSCI n’inclut pas la Corée du Sud, le Luxembourg et la Pologne.

S&P inclut la Corée du Sud et le Luxembourg, mais pas la Pologne.

FTSE inclut la Corée du Sud et la Pologne, mais pas le Luxembourg.

Liste des pays couverts par MSCI

Australie, Autriche, Belgique, Canada, Danemark, Finlande, France, Allemagne, Hong Kong, Irlande, Israël, Italie, Japon, Pays-Bas, Nouvelle-Zélande, Norvège, Portugal, Singapour, Espagne, Suède, Suisse, Royaume-Uni et États-Unis.

Liste des pays couverts par S&P

Allemagne, Australie, Autriche, Belgique, Canada, Corée du Sud, Danemark, Espagne, États-Unis, Finlande, France, Hong Kong, Irlande, Israël, Italie, Japon, Luxembourg, Norvège, Nouvelle-Zélande, Pays-Bas, Portugal, Royaume-Uni, Singapour, Suède, Suisse.

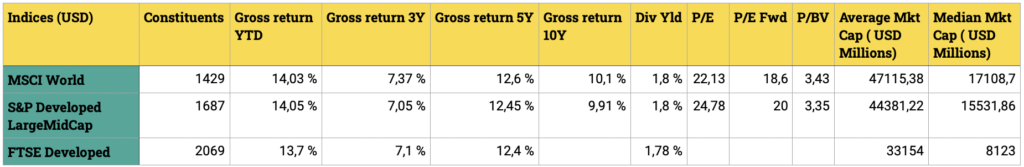

Indices marchés développés – no small cap, no emerging

Information du 31 juillet 2024.

Cette fois, les petits capitalisations et les marchés émergeant sont exclus.

Nous avons :

- MSCI World,

- S&P Developed LargeMidCap,

- FTSE Developed.

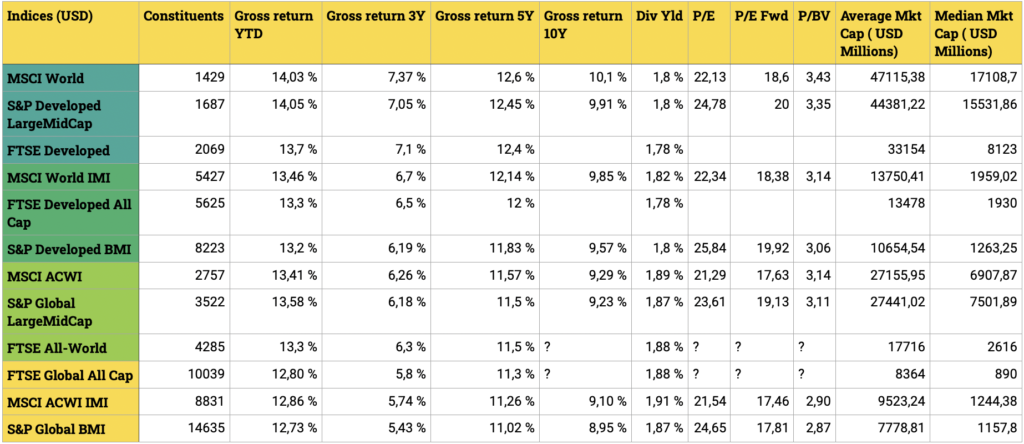

Performance

FTSE prend en compte plus de composants, mais a une capitalisation moyenne inférieur et des performances similaires (sauf cette année qui est inférieur).

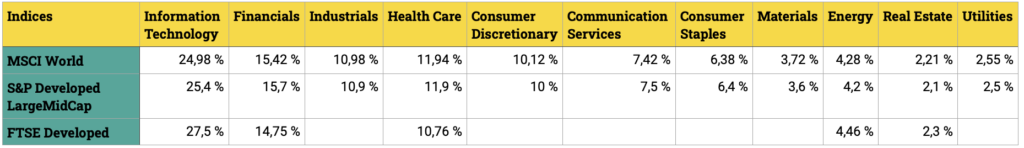

Secteurs

Attention, car FTSE n’utilise pas le même système de classification que MSCI et S&P, donc les cases n’ont pas toute pu être remplis.

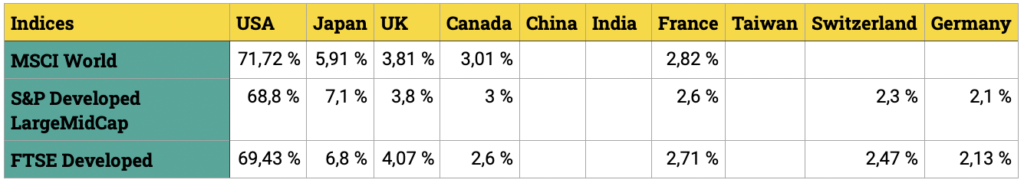

Pays

MSCI indique suivre 23 pays, alors que S&P et FTSE suivent 25 pays.

MSCI n’inclut pas la Corée du Sud, le Luxembourg et la Pologne.

S&P inclut la Corée du Sud et le Luxembourg, mais pas la Pologne.

FTSE inclut la Corée du Sud et la Pologne, mais pas le Luxembourg.

Liste des pays couverts par MSCI

Australie, Autriche, Belgique, Canada, Danemark, Finlande, France, Allemagne, Hong Kong, Irlande, Israël, Italie, Japon, Pays-Bas, Nouvelle-Zélande, Norvège, Portugal, Singapour, Espagne, Suède, Suisse, Royaume-Uni et États-Unis.

Liste des pays couverts par S&P

Allemagne, Australie, Autriche, Belgique, Canada, Corée du Sud, Danemark, Espagne, États-Unis, Finlande, France, Hong Kong, Irlande, Israël, Italie, Japon, Luxembourg, Norvège, Nouvelle-Zélande, Pays-Bas, Portugal, Royaume-Uni, Singapour, Suède, Suisse.

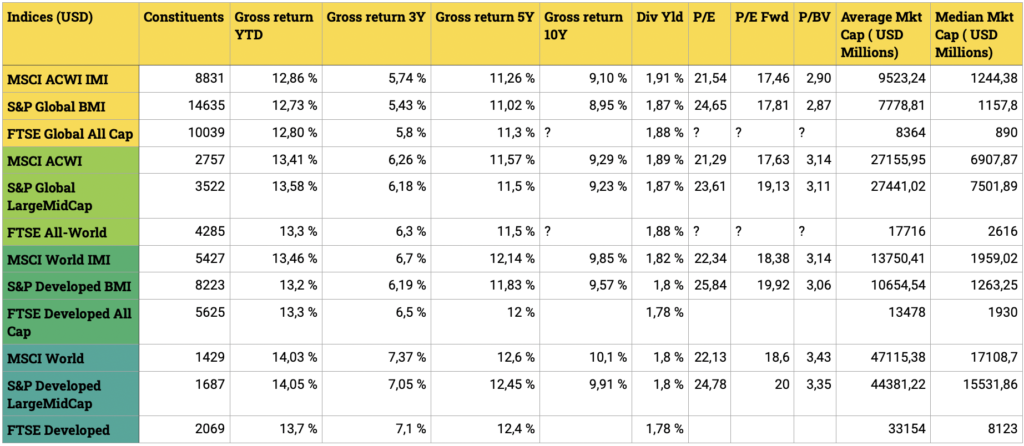

Comparaison globale

Performance

Performance (trie 5Y)

Secteurs

Pays

Conclusion

On remarque que MSCI a tendance à toujours plus représenté les USA et cela peux expliquer pourquoi les indices de MSCI ont les meilleures performances.

Il est difficile de comparer les secteurs, car FTSE n’utilise pas la même méthode de calcul, mais on remarque qu’il a toujours une plus grande proportion de valeur technologique et moins de financière que ses confrères.

On observe également que sur les 10 dernières années, les indices répliquant les pays développés uniquement ont toujours les meilleures performances (1% de différence entre MSCI World et MSCI ACWI IMI sur 10 ans).

Globalement, on peux conclure qu’il y a assez peu d’écart entre tous les indices, donc leurs méthodologies sont assez similaires.

Quelles sont vos conclusions ?

Partagez vos réflexions dans les commentaires ci-dessous.

Si ça vous a aidé, n’hésitez pas à le faire remarquer pour continuer à recevoir de la valeur.

🙂

Sources :

Afficher +

Laisser un commentaire